Was die Durationssteuerung in globalen Anleihenportfolios leisten kann

Im Überblick

Nach dem Anstieg der Zinsen weltweit nach der sehr hohen Inflation in den letzten Jahren erwarten Investoren jetzt sinkende Leitzinsen, weil die strafferen Finanzbedingungen die Zentralbanken zu einer allmählichen Lockerung ihrer Geldpolitik veranlassen.

In einem solchen Umfeld steigen üblicherweise die Anleihenerträge, aber der Übergang zu niedrigeren Zinsen und Anleihenrenditen ist nicht so einfach. Als aktive Top-down-Manager globaler Portfolios sind wir überzeugt, dass man die Duration und ihren Einfluss auf die Gesamterträge nicht ignorieren sollte.

Bei der Durationssteuerung geht es um mehr als um die Entscheidung für oder gegen den Kauf lang laufender Anleihen. Man muss auch auf die länderspezifischen Unterschiede der Zinsstrukturkurve achten. Ausserdem kann man auch auf Duration setzen, wenn man in kürzer laufende Anleihen investiert. Wir betrachten also die Gesamtduration, die Kurven der einzelnen Länder, in die wir investieren, und analysieren, welche Laufzeitbereiche sich wahrscheinlich am meisten lohnen.

Unterschiedliche Zinsstrukturkurven

Die Anleihenrenditen spiegeln die Veränderung der Zinsen weltweit wider. In den letzten Zyklen, vor allem während des Quantitative Easing, ging es bei den globalen Zinserwartungen vor allem um die USA. Aber aufgrund der Unterschiede in der Haushaltspolitik und weil sich die Länder in verschiedenen Phasen des Konjunkturzyklus befinden, reagieren die Zentralbanken uneinheitlich. Und deshalb entwickeln sich auch die Renditen von Core-Staatsanleihen unterschiedlich, zum Teil auch gegenläufig.

Top-down-Managern bietet dies die Möglichkeit, mit einer aktiven länderübergreifenden Durationssteuerung die verschiedenen Wachstums- und Inflationsaussichten zu nutzen.

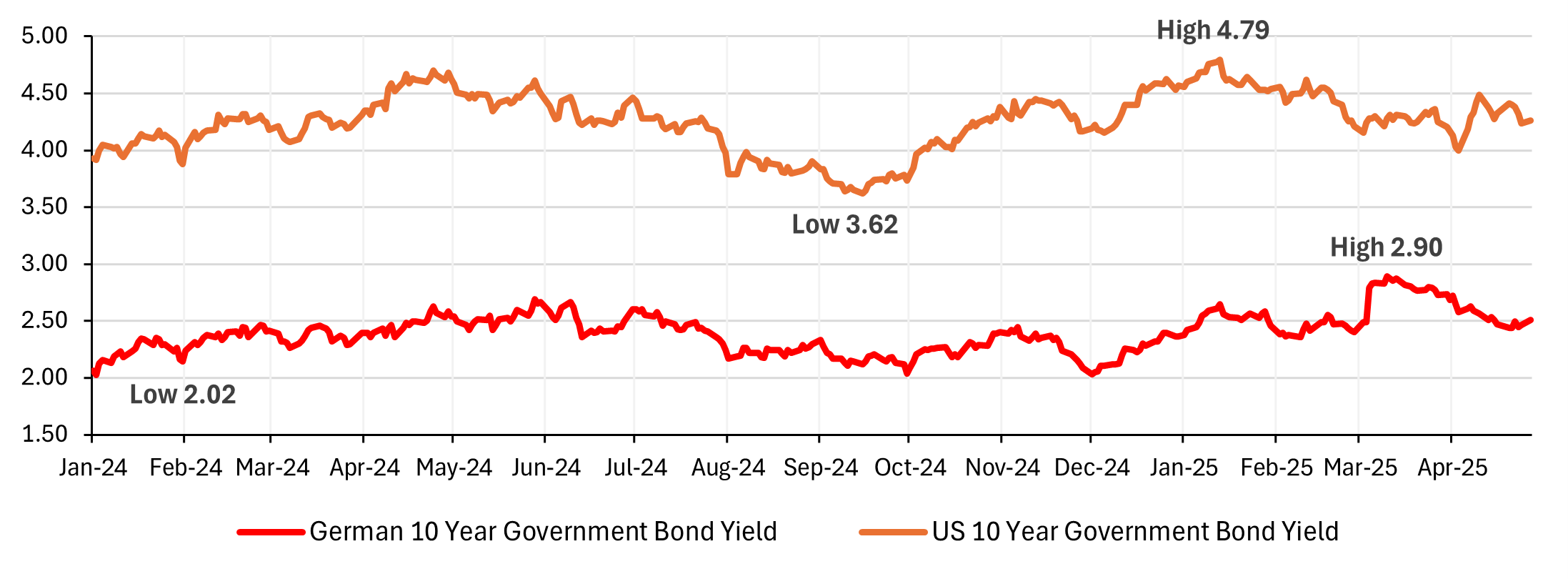

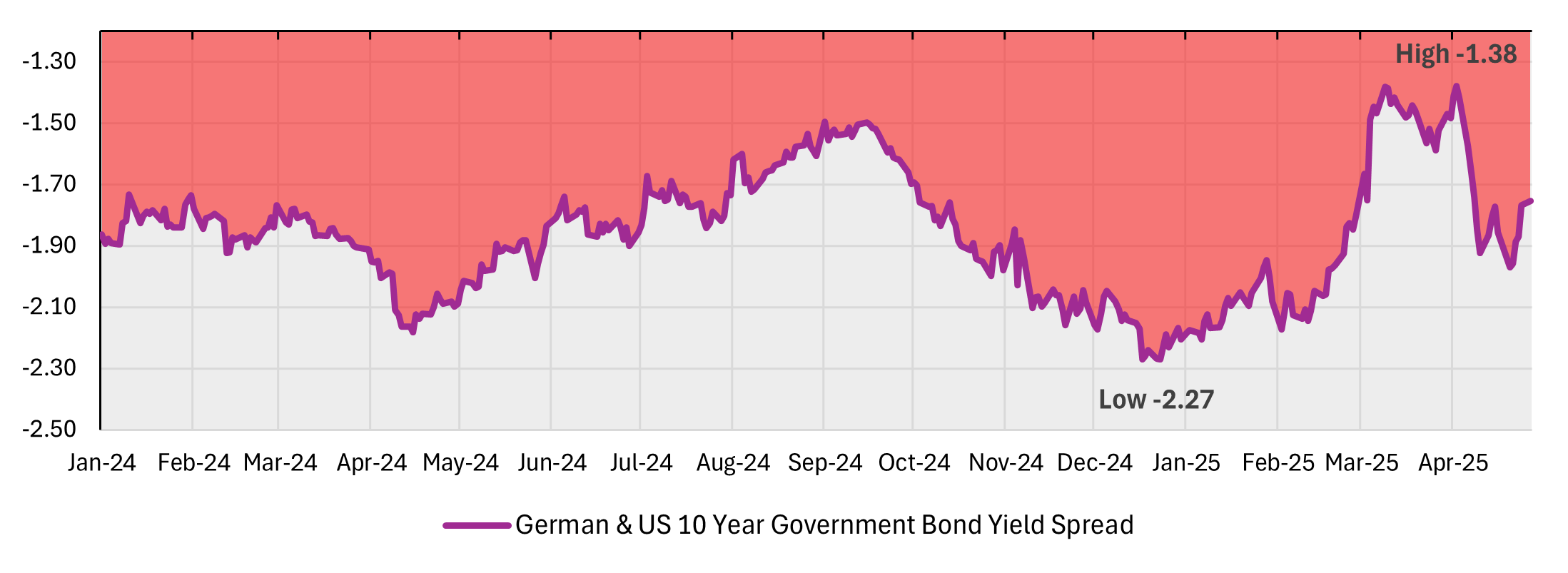

Die folgende Grafik zeigt die Entwicklung der Anleihenrenditen in Deutschland und den USA in den letzten Quartalen. Häufig bewegten sie sich zwar in dieselbe Richtung, aber ihre Erträge waren unterschiedlich. Dies liegt in der Regel an mehreren Faktoren, aber zweifellos spielen die wirtschaftlichen Fundamentaldaten und die Geldpolitik eine wichtige Rolle.

10-Jahres-Renditen in Deutschland und den USA

Quellen: AXA IM, Bloomberg, Stand 28. April 2025

Ausserdem verändern sich die Erwartungen des technischen Umfelds abhängig von den Konjunkturaussichten. Durch diese voneinander abweichenden Entwicklungen der Zinsstrukturkurven können Chancen auf höhere Erträge entstehen. Mit einer Diversifikation nach Ländern und aktivem Fondsmanagement dürften Investoren von den Staatsanleihenmärkten profitieren.

Unterschiedliche Laufzeiten der Zinsstrukturkurven

Nicht nur das Niveau, auch die Form der Zinsstrukturkurven verändert sich ständig. Weil wir in alle Laufzeitbereiche investieren, müssen wir diese Veränderungen analysieren und die Portfolios anpassen, um stets in den Bereichen der Kurve investiert zu sein, die besonders aussichtsreich erscheinen und zur übrigen Strategie passen.

Zurzeit werden die Kurven steiler. Anleihen mit kürzeren Laufzeiten entwickeln sich also besser als Langläufer, weil man davon ausgeht, dass die Zinsen gesenkt werden. Für den Anleihenmarkt kann das aber unterschiedliche, zum Teil komplexe Auswirkungen haben. Bei einem Bull Steepening sinken alle Renditen, aber die von Kurzläufern gehen stärker zurück als die von Langläufern. Bei einem Bear Steepening steigen dagegen alle Renditen, aber die von Kurzläufern steigen weniger stark als die von Langläufern. Eine andere Variante sind fallende Kurzläuferrenditen bei zugleich steigenden Renditen länger laufender Anleihen.

Ein weit verbreitetes Missverständnis ist, dass man in lang laufende Anleihen investieren muss, um auf Duration zu setzen. Man kann dazu nämlich auch kürzer laufende Papiere kaufen, aber eben mehr davon.

Dazu werfen wir einen Blick auf die Versteilung der Zinsstrukturkurve von US-Treasuries in den letzten sechs Monaten. Ihre Auslöser waren rückläufige Renditen von Kurzläufern bei zugleich steigenden Langläuferrenditen. Bei einer Durationsstrategie mit Anlagen in Langläufer hätte das Durationsrisiko die Erträge geschmälert. Wenn man dagegen in viele kürzer laufende Anleihen investiert gewesen wäre, hätte die Performance profitiert.

Wer nicht über den Tellerrand schaut, könnte etwas verpassen

Die Märkte verändern sich schnell. Unsicherheit im Zusammenhang mit den Zöllen und ihren möglichen Auswirkungen auf die Inflation, rasche weltpolitische Veränderungen, Neuausrichtungen der Haushaltspolitik und schwer prognostizierbare Zentralbanken sorgen für volatile Zinsen. Deshalb sind wir der Meinung, dass Investoren von einer Durationsstrategie profitieren dürften, die auf Diversifikation setzt und aktiv gemanagt wird.

Wir beobachten ständig das gesamtwirtschaftliche Umfeld und gehen taktische Positionen ein. In unseren globalen Anleihenportfolios managen wir die Duration meist mit traditionellen Anleihen, aber Terminkontrakte sind ein noch flexibleres Instrument zur Steuerung des Durationsrisikos. Wir nennen das unser Durations-Overlay. Es ermöglicht Portfoliomanagern die schnelle und dynamische Umsetzung ihrer Durationseinschätzungen vor oder nach Marktereignissen. Dazu kaufen oder verkaufen wir Staatsanleihen-Futures in einer bestimmten Währung und mit einer bestimmten Restlaufzeit. So versuchen wir, das Durationsrisiko zu erhöhen, zu senken, zu neutralisieren oder anzupassen und/oder über Regionen, Laufzeiten hinweg gezielt zu steuern.

Wir befinden uns in einem neuen Umfeld, mit volatileren Zinsen und grösseren Unterschieden zwischen den Märkten von Kern-Staatsanleihen. Genau das bietet Managern, die das Durationsrisiko dynamisch, flexibel und taktisch steuern, Chancen und ermöglicht die Nutzung des gesamten Potenzials eines der wichtigsten Performancefaktoren des Anleihenmarktes.

Rechtliche Hinweise

Die Informationen dieser Internetseite richten sich an Anleger mit Sitz in der Schweiz.

Für die unberechtigte Nutzung der Internetseite übernimmt AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) keine Haftung.

Diese Webseite dient ausschliesslich Werbe- und Informationszwecken. Die publizierten Informationen und Meinungsäusserungen werden ausschliesslich zum persönlichen Gebrauch bereitgestellt. Die in diesem Dokument von AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung und können jederzeit und ohne vorherige Ankündigung geändert werden.

AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) übernimmt keine Gewährleistung (weder ausdrücklich noch stillschweigend) für Richtigkeit, Vollständigkeit und Aktualität der publizierten Informationen und Meinungsäusserungen. AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) ist insbesondere nicht verpflichtet, nicht mehr aktuelle Informationen zu entfernen bzw. diese ausdrücklich als solche zu kennzeichnen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernimmt AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Die Angaben auf der Internetseite der AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) stellen weder Entscheidungshilfen für wirtschaftliche, rechtliche, steuerliche oder andere Beratungsfragen dar, noch dürfen allein aufgrund dieser Angaben Anlage- oder sonstige Entscheidungen gefällt werden. Vor jeder Investitionsentscheidung sollte eine ausführliche und an der Kundensituation ausgerichtete Beratung erfolgen.

Die Wertentwicklung der Vergangenheit bietet keine Gewähr und ist kein Indikator für zukünftige Anlageergebnisse und/oder die zukünftige Wertentwicklung oder Rendite einer Anlage. Wert und Rendite einer Anlage können steigen oder fallen und werden nicht garantiert.

AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe)

___________________________________________________

AXA IM und BNP Paribas AM fusionieren und optimieren ihre Rechtsstrukturen schrittweise, um eine einheitliche Struktur zu schaffen.

AXA Investment Managers gehört seit Juli 2025 zur BNP Paribas Gruppe. Nach der Fusion von AXA Investment Managers Paris und BNP Paribas Asset Management Europe sowie deren jeweiligen Holdinggesellschaften zum 31. Dezember 2025 firmiert das fusionierte Unternehmen nun unter dem Namen BNP Paribas Asset Management Europe.