Inflationsausblick 2026: Investieren in unsicheren Zeiten

Im Überblick

Auch 2025 war vor allem von Problemen geprägt – insbesondere an den Staatsanleihenmärkten. Eine klare Richtung gab es nicht. Oberflächlich betrachtet war alles ganz einfach: Die Inflation ging zurück, das Wachstum blieb stabiler als befürchtet, und die Zentralbanken senkten die Zinsen.

Tatsächlich war es aber komplizierter. Die Regierungen gaben weiter Geld aus (oder kündigten höhere Ausgaben an), die Defizite wurden grösser, und mit der politischen Unsicherheit stiegen die Emissionsvolumina. Die Leitzinsen waren niedriger, aber bei Anleihen mit langen Laufzeiten kam es aufgrund der höheren Laufzeitprämie zu einem Ausverkauf. Etwaige Zinsrallyes in Industrieländern waren volatil und durch zahlreiche starke Richtungswechsel geprägt: Ein hervorragendes Umfeld für Investoren, die auf Volatilität setzen.

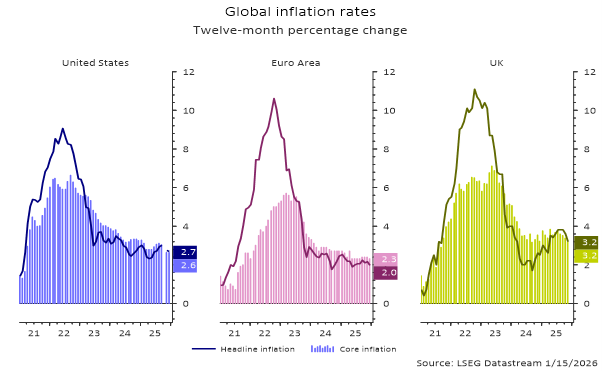

Unterdessen ging die Inflation keineswegs stabil nach unten. Die Gesamtteuerung sank (vermutlich unterstützt durch niedrigere Ölpreise infolge eines Überangebots), lag jedoch weiter deutlich über dem Niveau vor der Pandemie.

Die Dienstleistungsinflation blieb hoch, die Arbeitsmärkte verbesserten sich etwas, und einige Teile der Wirtschaft profitierten von ihrer Preismacht. Wie wir 2024 erwartet hatten, war dies ein gutes Umfeld für inflationsindexierte Anleihen (Linker). Ihre inflationsbedingten Erlöse wurden wieder relevant und erinnerten Investoren daran, dass Inflationsschutz nicht nur gegen Extremrisiken hilft, sondern auch eine Ertragsquelle in unsicheren Zeiten ist.

Mehr Ausgewogenheit

2026 scheint das Umfeld ausgewogener zu werden, wenn auch nicht wirklich günstig. Die Inflation dürfte sich weiter den Zielwerten der Zentralbanken annähern, aber die Hoffnung auf einen reibungslosen Rückgang auf ein stabil niedriges Niveau wie in den 2010er-Jahren scheint zunehmend eine Idee von gestern. Die Frage ist nicht mehr, wo die Inflation am Ende steht, sondern, wie schnell sie dort hinkommt und wie unterschiedlich sich die Normalisierung in den einzelnen Regionen vollzieht.

In den USA ist die Teuerung besonders hartnäckig. Die Binnennachfrage bleibt hoch, und die Dienstleistungsinflation geht nur zögerlich zurück. Hinzu kommt, dass die Handelszölle noch nicht vollständig auf die Preise durchgeschlagen haben. Vermutlich geht die Inflation weiter zurück, aber nicht stetig. Nach wie vor ist in diesem Jahr mit fast 3% Inflation in den USA zu rechnen. Deshalb dürfte die Federal Reserve mit grösster Vorsicht vorgehen, unabhängig davon, wer künftig den Vorsitz hat.

In Europa bietet sich ein anders Bild. Hier erwarten wir einen schnelleren Rückgang der Inflation, womöglich auf einen Wert unter dem EZB-Ziel in der ersten Jahreshälfte, weil die Auswirkungen der niedrigeren Ölpreise und der stärkeren Währung zum Tragen kommen. Nach und nach dürfte sich die Teuerung auf einem Niveau nahe 2% stabilisieren – vermutlich mit weniger Schwankungen als in den USA. In Grossbritannien könnte es extremer werden. Durch eine schnellere Normalisierung könnte die Inflation Ende 2026 unter den aktuellen Markterwartungen liegen, unterstützt durch ein schwächeres Wachstum und einen möglicherweise nachlassenden Arbeitsmarkt.

Das Wachstum selbst dürfte positiv bleiben. Neben den KI-Investitionen und den Vermögenseffekten der Aktienrallye wird die Haushaltspolitik eine wichtige Rolle spielen, vor allem in den USA und Europa, wo die Staatsausgaben die Konjunktur in die Höhe treiben dürften. Das macht einen starken Abschwung unwahrscheinlicher und gibt den Zentralbanken die Möglichkeit, behutsam vorzugehen. Da sich die Realzinsen noch immer nicht normalisiert haben, muss schon einiges passieren, damit die Leitzinsen erhöht werden – selbst wenn die Zentralbanken die Risiken steigender Lohn- und Dienstleistungsinflation genau im Auge behalten.

Was bedeutet das für die Portfolioallokation?

Investoren sollten in diesem Umfeld einen selektiveren Ansatz wählen. Da mit einer regionalen Auseinanderentwicklung der Geldpolitik zu rechnen ist, scheinen grosse Wetten auf eine bestimmte Zins- oder Inflationsrichtung weniger interessant. Stattdessen werden Investoren vermutlich vor allem durch Couponzahlungen, Zinsvorteile und Anlagen in Linker Erträge erzielen.

Deshalb dürften inflationsindexierte Anleihen weiter einen festen Platz in den Portfolios haben. Sie sind zurzeit nicht zu hoch bewertet, und in vielen Märkten scheinen die Laufzeitprämien attraktiv. Diese Asymmetrie lässt sich nutzen. Wenn die Inflation langsamer zurückgeht als erwartet, bieten Linker Schutz und Stabilität. Wenn sie sich weiter normalisiert, dürften Investoren noch immer von niedrigen Realrenditen und Diversifikation profitieren.

Seit der COVID-19-Pandemie hat sich die Inflationsunsicherheit verändert; verschwunden ist sie aber nicht. Die Welt ist heterogener und abhängiger von Staatsausgaben geworden. Und sie reagiert sensibler auf politische Umschwünge. Deshalb sind umsichtige Anlagen in inflationsindexierte Anleihen ein wichtiges Instrument – in einer Welt, in der nur wenig sicher ist und die Inflation nach wie vor ein Thema.

Rechtliche Hinweise

Die Informationen dieser Internetseite richten sich an Anleger mit Sitz in der Schweiz.

Für die unberechtigte Nutzung der Internetseite übernimmt AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) keine Haftung.

Diese Webseite dient ausschliesslich Werbe- und Informationszwecken. Die publizierten Informationen und Meinungsäusserungen werden ausschliesslich zum persönlichen Gebrauch bereitgestellt. Die in diesem Dokument von AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung und können jederzeit und ohne vorherige Ankündigung geändert werden.

AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) übernimmt keine Gewährleistung (weder ausdrücklich noch stillschweigend) für Richtigkeit, Vollständigkeit und Aktualität der publizierten Informationen und Meinungsäusserungen. AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) ist insbesondere nicht verpflichtet, nicht mehr aktuelle Informationen zu entfernen bzw. diese ausdrücklich als solche zu kennzeichnen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernimmt AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Die Angaben auf der Internetseite der AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) stellen weder Entscheidungshilfen für wirtschaftliche, rechtliche, steuerliche oder andere Beratungsfragen dar, noch dürfen allein aufgrund dieser Angaben Anlage- oder sonstige Entscheidungen gefällt werden. Vor jeder Investitionsentscheidung sollte eine ausführliche und an der Kundensituation ausgerichtete Beratung erfolgen.

Die Wertentwicklung der Vergangenheit bietet keine Gewähr und ist kein Indikator für zukünftige Anlageergebnisse und/oder die zukünftige Wertentwicklung oder Rendite einer Anlage. Wert und Rendite einer Anlage können steigen oder fallen und werden nicht garantiert.

AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe)

___________________________________________________

AXA IM und BNP Paribas AM fusionieren und optimieren ihre Rechtsstrukturen schrittweise, um eine einheitliche Struktur zu schaffen.

AXA Investment Managers gehört seit Juli 2025 zur BNP Paribas Gruppe. Nach der Fusion von AXA Investment Managers Paris und BNP Paribas Asset Management Europe sowie deren jeweiligen Holdinggesellschaften zum 31. Dezember 2025 firmiert das fusionierte Unternehmen nun unter dem Namen BNP Paribas Asset Management Europe.