No Data, no Cry

Diesen Monat gab es keine offiziellen US-Konjunkturdaten. Aber wen interessiert das schon? Man weiss genug, um optimistisch zu sein. Am Aktienmarkt nimmt man die offensichtlich ordentlichen Drittquartalszahlen ohne viel Aufhebens zur Kenntnis, am Anleihenmarkt scheinen die niedrigeren Zinsen und das ordentliche Wachstum erst einmal wichtiger als alle Haushaltssorgen. Jetzt warten wir auf die Ergebnisse der amerikanischen Technologieunternehmen. „Don’t fight the Fed“ sagen Anleiheninvestoren gerne. „Don’t fight AI“ ist das neue Motto für Aktien.

- Wichtige Makrothemen: Keine US-Daten, aber einen leichten Abschwung finden alle gut.

- Wichtige Marktthemen: Hält die Aktienmarktrallye bis zum Jahresende an?

Keine Nachrichten sind gute Nachrichten

Offizielle US-Konjunkturdaten gibt es wegen des Government Shutdown zwar nicht, aber die Märkte waren im Oktober stabil. US-Aktien legten während der Berichtssaison eine Atempause ein. Die Quartalszahlen werden aber wohl reichen, um die Bewertungen weiter für fair zu halten. Dann könnten die Kurse wieder steigen, zumal der November für den S&P 500 ohnehin meist gut ist. Andere Märkte stiegen weiter, etwa in Korea, Taiwan, Japan und Indien. Der Technologieboom ist nicht nur ein Thema für die USA.

Quelle: Refinitiv Datastream

Der Vermögenseffekt wirkt …

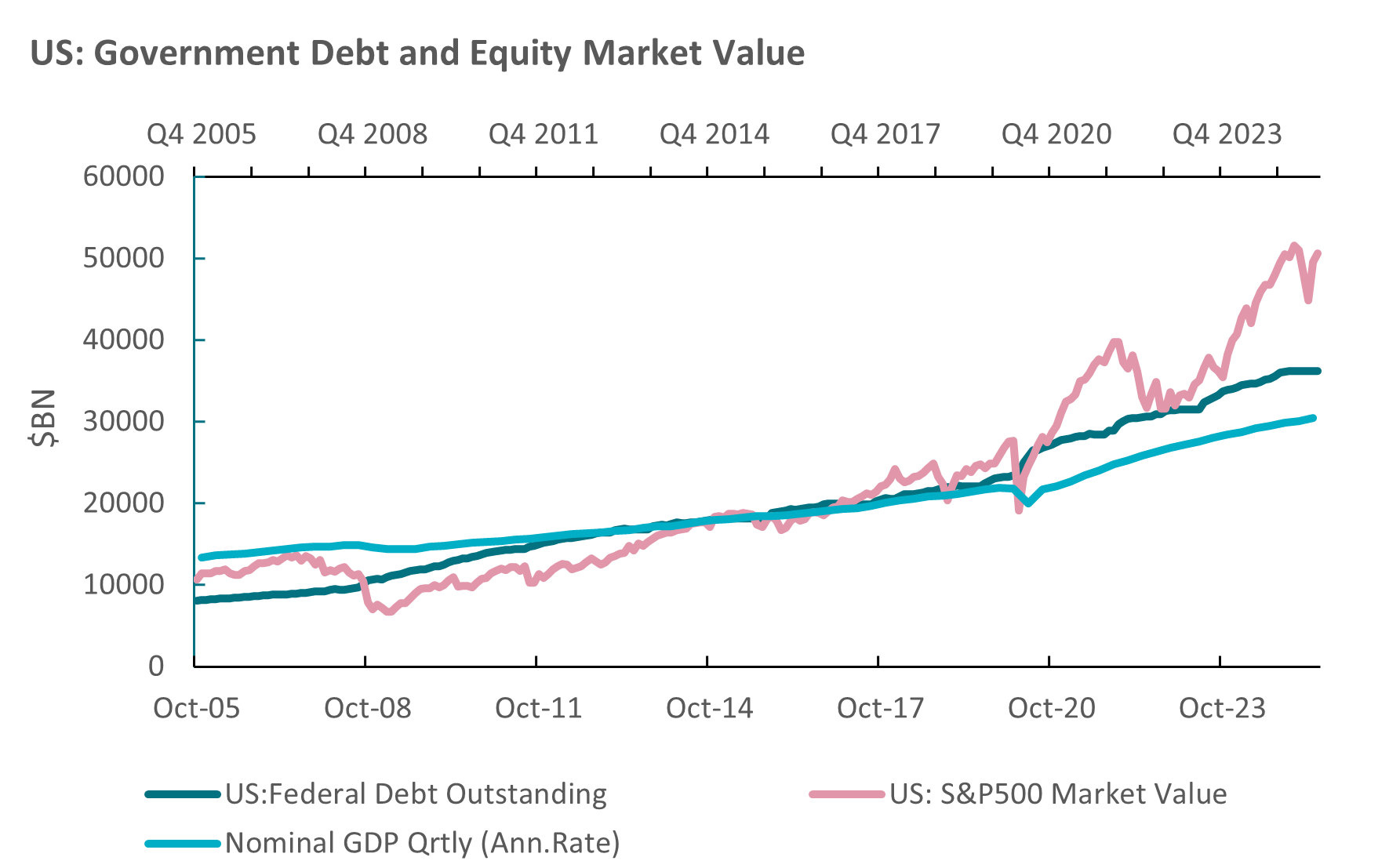

Mit den Aktienkursen steigen auch die Vermögen. Das stärkt die Konjunktur und lässt die Staatsschulden weniger problematisch erscheinen. In den USA liegt die Aktienmarktkapitalisierung in Prozent des BIP mit etwa 165% deutlich über der Schuldenstandsquote von 125% (Abbildung oben). In Europa ist der Abstand kleiner, aber auch hier treibt die gute Aktienperformance die Konjunktur. Hier dominieren Unternehmen mit realem Umsatzwachstum, was wiederum gut für Investitionstätigkeit, Konjunktur und Beschäftigung ist. Die Staatsfinanzen machen den Anlegern zwar Sorgen, doch gibt es kein besseres Mittel gegen eine zu hohe Verschuldung als Wirtschaftswachstum. Hoffen wir also, dass sich Märkte und Konjunktur weiter gegenseitig stärken, damit die Langfristzinsen nicht aus dem Ruder laufen. Eine Aktienmarktkorrektur mit niedrigeren Wachstumserwartungen und Steuereinnahmen wäre für den Staatshaushalt und langfristige Anleihen gleichermassen schlecht.

… und niedrigere Zinsen auch

In den USA und Europa lagen länger laufende Anleihen diesen Monat vor Aktien. Die US-Zehnjahresrendite fiel unter 4%; man rechnet offensichtlich mit weiteren Leitzinssenkungen. Auch ohne die üblichen Monatsdaten geht man davon aus, dass die Fed ihren Leitzins wegen des schwächeren Arbeitsmarktes senkt, was wiederum die Konjunktur stabilisieren würde. Zugleich rechnet man angesichts der hohen KI-Investitionen mit einem starken Produktivitätswachstum. Selbst die Credit Spreads haben sich stabilisiert, nachdem sie sich wegen Trumps Zolldrohung gegen China vorübergehend kräftig ausgeweitet hatten. Am Markt hält man eine Zinssenkung der Fed am 29. Oktober und eine weitere noch vor der Weihnachtszeit für nahezu ausgemacht. Die Hausse hält an, Inflationssorgen sind passé.

Das wichtigste Kurzfristrisiko scheint mir, dass sich die Konjunkturerwartungen zu stark von der Realität entfernen und das zu Irritationen führt, wenn wieder Zahlen veröffentlicht werden. Ich halte es aber für überschaubar, da die vielen inoffiziellen Zahlen und auch die Daten aus anderen Ländern für die Märkte meist gut sind (etwa die niedrigere britische Inflation). Hinzu kommen die meist erfreulichen Gewinnmitteilungen der Unternehmen. Trotzdem wäre es schön, wenn die Politiker endlich ihren Job machten und die Wirtschaft stärkten, statt ständig Wahlkampf zu führen, sich zu streiten und populistische Kulturkämpfe auszufechten. Europas Haushaltssorgen werden erst dann nachlassen, wenn man wirklich an einem Strang zieht und das Wachstum fördert. Hoffentlich ist es so weit, wenn Deutschland mit den angekündigten höheren Staatsausgaben beginnt.

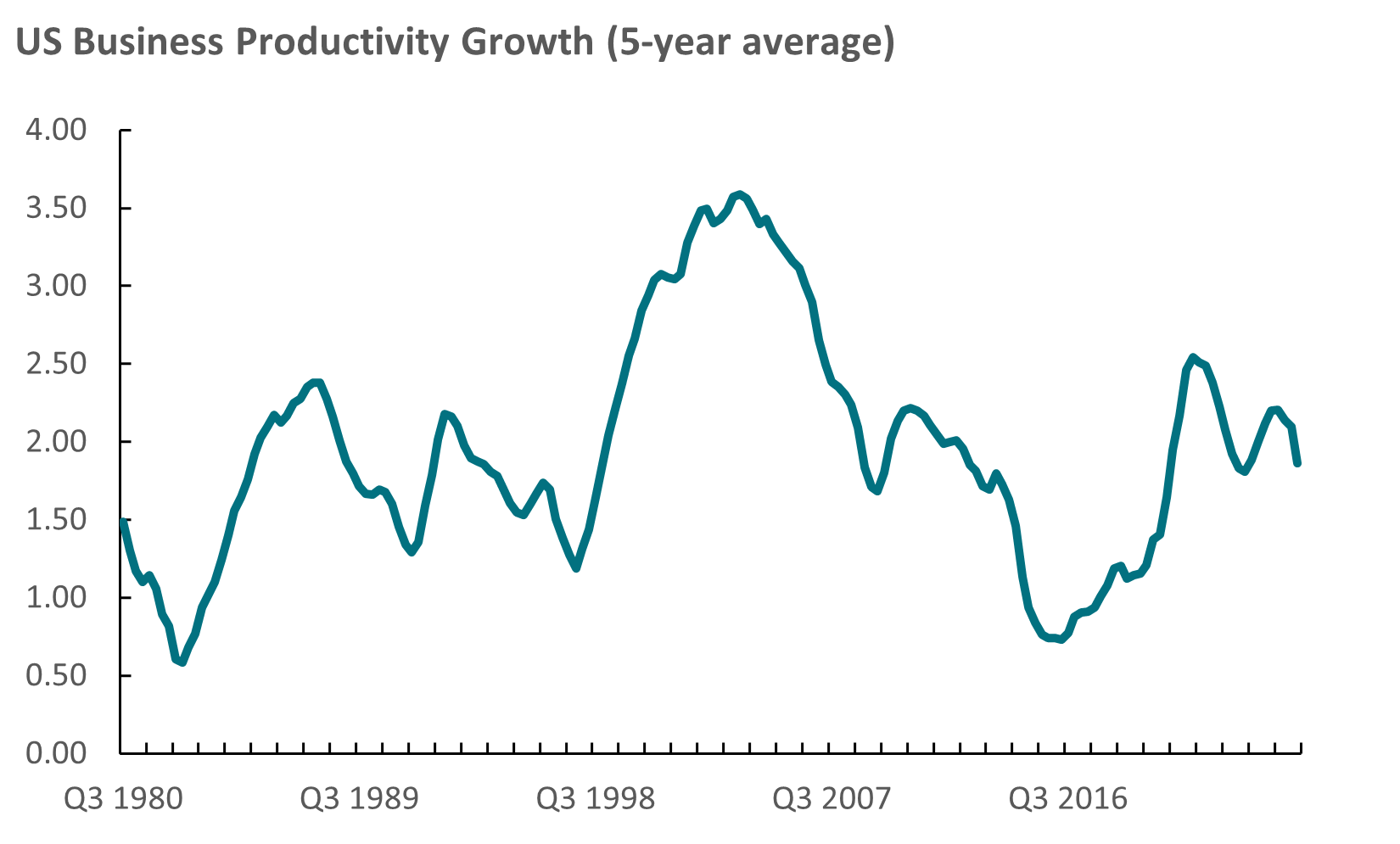

Eine Wette auf mehr Produktivität

Die optimistischen KI-Erwartungen haben viel mit der Hoffnung auf starke Produktivitätsgewinne zu tun. Man glaubt, dass Künstliche Intelligenz dem Menschen in vielen Belangen überlegen ist und hofft daher auf mehr Effizienz. Das entscheidende Mass ist die Wirtschaftsleistung je Arbeitsstunde. KI verspricht, dass mit weniger menschlichen Arbeitsstunden genauso viel oder mit der gleichen Zahl von Stunden mehr produziert werden kann. Die Arbeitsproduktivität verändert sich aber nur langsam, und manche sehen die Entwicklung von Technologie und Produktivität durchaus skeptisch. „Überall sieht man das Computerzeitalter, nur nicht in den Produktivitätszahlen“, sagte schon Wirtschafts-Nobelpreisträger Robert Solow. Dennoch erkannte man seit Beginn der digitalen Revolution Mitte der 1990er in den Daten einen allmählichen Anstieg der amerikanischen Arbeitsproduktivität. Der jährliche Zuwachs stieg Anfang der 2000er auf 3,5% (Abbildung unten). Digitalisierung, Automatisierung, bessere Datenspeicherung und Kommunikation haben die Produktivität kräftig steigen lassen, und die KI-Enthusiasten erwarten jetzt noch mehr. Wenn sie recht haben, kann der Konjunkturzyklus weitergehen, zum Nutzen aller. Ausserdem kann Künstliche Intelligenz dazu beitragen, dass das Staatsdefizit langfristig nicht aus dem Ruder läuft, etwa durch einen leistungsfähigeren öffentlichen Sektor. KI kann etwas gegen den Arbeitskräftemangel in alternden Gesellschaften ausrichten, eine bessere und billigere Gesundheitsversorgung ermöglichen und grüne Energie sowie die Anpassung an den Klimawandel optimieren. Aber all das braucht Zeit, denn Unternehmen und wir alle müssen erst lernen, die neue Technologie zu nutzen. Und sie kostet Geld.

Quellen: US Bureau of Labor Statistics, AXA IM

Eine Wette auf Elektrizität

Damit die Produktivität wirklich steigt und auch die anderen Ziele erreicht werden, muss aber viel in Infrastruktur investiert werden. Hardwarehersteller, Cloud-Anbieter und Entwickler von KI-Modellen profitieren davon schon jetzt. Es überrascht mich immer wieder, wie viel Geld für all das ausgegeben wird. Ebenso bemerkenswert finde ich, wie viel Energie KI benötigt. Die installierte Leistung wächst rasant, vor allem durch private Stromerzeuger und mit klarem Schwerpunkt auf Solar- und Windkraft sowie Erdgas. Die American Public Power Association schätzt, dass etwa 78% der neu geschaffenen Kapazitäten in den Jahren 2017 bis 2024 Solar- und Windenergie nutzen. Die Internationale Energieagentur prognostiziert, dass die Stromnachfrage zurzeit um 4% jährlich wächst. Ein Grossteil davon entfällt auf Datenzentren, aber auch auf Länder mit stark steigenden Pro-Kopf-Einkommen wie Indien.

Transformative Investitionen

Baumwollspinnereien brauchten Wasser, Stahlwerke brauchten Kokskohle, Massenverkehrsmittel brauchten Öl. KI braucht Strom, und er muss aus erneuerbaren Quellen stammen. Dieser Sektor wird weiter wachsen und vielfältige Anlagechancen bieten: Pensionsfonds können in langfristige Infrastrukturprojekte investieren, Private-Equity- und Private-Debt-Gesellschaften in Technologien zur Verbesserung der Netze und der autarken Stromversorgung. Aktieninvestoren können davon profitieren, dass die Stromnachfrage noch einige Zeit schneller wächst als die Kapazität und immer mehr Unternehmen durch KI Produktivität (und Rentabilität) steigern.

Eine grünere und effizientere Zukunft?

KI und die grüne Wende sind die wichtigsten wirtschaftlichen Entwicklungen unserer Zeit, und die neuen Technologien brauchen Strom. All das kann unser Leben entscheidend verbessern. Immer mehr Kapital fliesst in die einschlägigen Sektoren – denn Anleger erkennen, dass sich Investitionen in transformative Unternehmen langfristig auszahlen. Das Gute daran ist, dass man dazu nicht unbedingt die Magnificent 7 braucht, die amerikanischen Technologieriesen. Chancen bieten auch vorgelagerte Branchen wie Stromversorgung und Maschinenbau sowie nachgelagerte wie die Anwendungsprogrammierung. Länder, die Elektrifizierung und erneuerbare Energien vorantreiben und produktive KI-Modelle fördern, werden wohl am stärksten wachsen. Ihnen dürfte es dann auch am leichtesten fallen, jene staatlichen Dienstleistungen bereitzustellen, an denen es vielen Industrieländern zurzeit mangelt. Und dann ist da noch die Blockchain. Ich glaube, dass sie den Finanzsektor effizienter machen kann, auch weil dadurch mehr Ersparnisse produktiv eingesetzt werden. Der Elektrifizierung gehört die Zukunft. Ich bin optimistisch.

Performancedaten/Quellen: LSEG Workspace Datastream, ICE Data Services, Bloomberg, AXA IM, Stand 23. Oktober 2025, falls nicht anders angegeben. Die Wertentwicklung der Vergangenheit ist kein Hinweis auf künftige Erträge.

Rechtliche Hinweise

Die Informationen dieser Internetseite richten sich an Anleger mit Sitz in der Schweiz.

Für die unberechtigte Nutzung der Internetseite übernimmt AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) keine Haftung.

Diese Webseite dient ausschliesslich Werbe- und Informationszwecken. Die publizierten Informationen und Meinungsäusserungen werden ausschliesslich zum persönlichen Gebrauch bereitgestellt. Die in diesem Dokument von AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung und können jederzeit und ohne vorherige Ankündigung geändert werden.

AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) übernimmt keine Gewährleistung (weder ausdrücklich noch stillschweigend) für Richtigkeit, Vollständigkeit und Aktualität der publizierten Informationen und Meinungsäusserungen. AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) ist insbesondere nicht verpflichtet, nicht mehr aktuelle Informationen zu entfernen bzw. diese ausdrücklich als solche zu kennzeichnen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernimmt AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Die Angaben auf der Internetseite der AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe) stellen weder Entscheidungshilfen für wirtschaftliche, rechtliche, steuerliche oder andere Beratungsfragen dar, noch dürfen allein aufgrund dieser Angaben Anlage- oder sonstige Entscheidungen gefällt werden. Vor jeder Investitionsentscheidung sollte eine ausführliche und an der Kundensituation ausgerichtete Beratung erfolgen.

Die Wertentwicklung der Vergangenheit bietet keine Gewähr und ist kein Indikator für zukünftige Anlageergebnisse und/oder die zukünftige Wertentwicklung oder Rendite einer Anlage. Wert und Rendite einer Anlage können steigen oder fallen und werden nicht garantiert.

AXA Investment Managers Schweiz AG (Teil der BNP Paribas Gruppe)

___________________________________________________

AXA IM und BNP Paribas AM fusionieren und optimieren ihre Rechtsstrukturen schrittweise, um eine einheitliche Struktur zu schaffen.

AXA Investment Managers gehört seit Juli 2025 zur BNP Paribas Gruppe. Nach der Fusion von AXA Investment Managers Paris und BNP Paribas Asset Management Europe sowie deren jeweiligen Holdinggesellschaften zum 31. Dezember 2025 firmiert das fusionierte Unternehmen nun unter dem Namen BNP Paribas Asset Management Europe.